2024年7月台美市場回顧分析

美股市場:政治變數加劇,企業盈利表現亮眼

2024年7月,美國股市政因總統大選的變數持續增加,為市場帶來不確定性。川普遭遇槍擊事件後,拜登宣布退選,由副總統賀錦麗接替參選,其民調隨即攀升。市場對未來政策走向產生諸多猜測,尤其是在金融監管、能源政策和貿易保護等方面。 另一方面,在企業盈利的部分,標普500指數第二季盈利增長率預估值達到9.0%,顯示整體企業表現良好。值得注意的是,盈利增長已不再局限於科技股,醫療保健、金融、非核心消費等行業的盈利均較去年有所增長。然而,過去一年美國科技龍頭股票在AI概念的推動下漲幅強勁,導致標普500指數的本益比達到23.9倍,股價淨值比達到4.9倍,估值已相對偏高。 8月初,美股因7月非農數據低於預期30多%,加上亞馬遜等公司財報表現不佳,以及全球日圓套利交易平倉、市場擔心美國經濟衰退等等因素,美股四大指數崩跌。後續Fed官員表示9月後會積極降息,且目前觀察經濟成長應為軟著陸而非衰退,美股市場在消除不確定性後強力反彈。

債券市場:通膨降溫、就業趨緩,市場樂觀迎接降息

2024年7月,債券市場呈現出穩步走揚的態勢,主要受益於通膨持續下行和就業市場趨緩的雙重利多。美國6月CPI月增率首次出現-0.1%的負增長,年增率從3.3%降至3.0%。核心CPI的表現同樣令人鼓舞,年增率降至3.3%,創下2021年4月以來的最低水平。此外,最新公布之製造業PMI下滑至48,創8個月的新低。另一方面,就業市場也呈現出明顯的軟化跡象,6月失業率上升至4.1%,創下2021年11月以來的新高。7月非農數據更是大幅低於預期,加上非農就業人數下修規模創15年來最大,數據綜合反映出美國就業市場正在逐步降溫。 在這樣的經濟背景下,Fed的態度明顯轉向鴿派。市場普遍預期Fed將在9月開始降息,全年降息幅度可能高達75個基點。美國10年期國債收益率從近期的4.50%左右逐步回落至4.20%以下。 然而,我們也需要警惕美國日益嚴重的財政赤字問題。美國國會預算辦公室(CBO)將本財年美國預算赤字預測值上調27%,至近2兆美元,這可能會限制債券收益率的進一步下行空間,後續發展仍須關注全球央行年會。

台灣市場:外銷動能強勁,內需市場穩健回升

2024年7月,台灣市場展現出強勁的經濟韌性,外銷持續成為經濟增長的主要驅動力,同時內需市場也呈現出穩健的回升態勢。6月外銷訂單金額達455.6億美元,年增3.1%,連續四個月呈現正增長。這主要得益於人工智慧、高效能運算、雲端產業等領域需求的持續暢旺。 台積電的優異表現進一步印證了台灣半導體產業的強勁勢頭。2024年第二季度,台積電營收季增13.6%至6,735億元,毛利率微升至53.2%,每股盈餘(EPS)季增9.9%至9.56元,均優於市場預期。 內需市場同樣呈現出積極的發展態勢。7月消費者信心指數大幅上升2.67點至75.36點,創下2021年9月以來的新高,反映出台灣民眾對未來經濟前景持樂觀態度。 然而,台股市場在7月中旬以來出現震盪走低的趨勢,主要受到全球科技股估值修正的影響。外資在籌碼面上呈現偏空布局,台指期未平倉口數中外資空單超過35,000口,加上台幣貶值,顯示台股面臨較大的外資減碼壓力,短期內可能仍將承壓,目前拉回季線附近整理。

主要指數分析

從下圖可以觀察7月份的主要指數漲跌如下:

- 7月份 S&P 500 報酬率: -0.71%

- 7月份 Taiwan Stock Index 報酬率: -3.62%

- 7月份 US 20 Year Bond Index (TLT) 報酬率: 4.38%

S&P 500 Index:

7月S&P 500指數波動劇烈,月初由科技股帶領上漲趨勢,11日因美國CPI下降低於預期,降息期待增加,資金流入利率敏感的小型股市場,巨型科技股遭遇獲利了結賣壓,導致S&P 500指數與NASDAQ指數的下降,不過短暫下行後一路攀升於16日創下收盤新高。然而,之後科技股的利空財報和消息增加市場的避險情緒,S&P 500指數一路走跌,且因美國大選的不確定性美國四大指數一度同時收黑。月末美股進入超級財報周及超級央行周,使投資人保持謹慎態度,7月 科技股資金的大幅流出,讓S&P 500指數報酬率最終為-0.71%。

Taiwan Stock Index:

7月台灣市場大幅震盪,月初台積電突破千元帶動台灣加權指數突破24,000點,創下歷史新高。然而,之後受美國科技股大跌及美國總統候選人川普對台灣晶片產業不利言論影響,地緣政治風險升溫,使台灣加權指數持續下修,26日又受前兩天颱風休市影響,開盤下跌逾900點。月底在金融股撐盤及鴻海等電子類股的上漲下,台灣加權指數整月下跌逾800點,報酬率-3.62%。

US 20 Year Bond Index (TLT):

7月債券市場表現良好,美債市場連續三個月上漲,報酬率達到4.38%。由於美國CPI及其他數據持續低於預期,市場對降息的預期持續上升,導致美國各年期公債殖利率均下跌。月底根據芝商所FedWatch工具,市場幾乎確定9月將降息,吸引更多資金流入債券市場,聯準會FOMC會議的結果進一步加強了投資人的降息期待。然而,8月初公布的美國7月就業數據遠低於預期,資金流入債券市場的原因轉向避險,投資人擔心經濟硬著陸及衰退風險。

ETF市場資訊整理

美國市場:

7/23 以太幣ETF首度亮相市場

在上市首周,美國推出的以太幣現貨 ETF表現強勁,8 支基金淨流入超過 10 億美元,然而,灰度(Grayscale)的ETHE由於總費用率較高,投資者轉向成本更低的ETF導致淨流出達 15 億美元,拖累了以太幣現貨ETF的首周表現,使得以太幣現貨 ETF總淨流出 3.418 億美元。 對比以太幣現貨ETF和比特幣現貨ETF上市首周表現,以太幣現貨ETF淨流入占比特幣現貨ETF的40%,交易量則達40.5億美元,占比特幣現貨ETF的34%,雖然表現不及比特幣現貨ETF,但仍可期待未來的發展。

台灣市場:

台灣ETF市場快速成長,金管會推動主動式與多資產ETF

台灣ETF市場規模持續擴大,在7月達到5.52兆,金管會在7月30日宣布開放主動式ETF及被動式多資產ETF,計劃打造「亞洲資產管理中心」。主動式ETF將由基金經理人主動操作投資組合,初期開放主動式股票ETF和主動式債券ETF,採全透明公告每日投資情況,且不強制要求績效參考指標;被動式多資產ETF則將引入固定比例股債平衡型產品,視情況開放其他多資產ETF,預期在2025年迎來首檔主動式ETF及被動式平衡型ETF掛牌交易。

資金流向美債ETF 7月2檔長天期美債ETF申購破百億

債市因降息預期而受益,價格顯著上升,吸引了大量投資資金流入。特別是長天期美債對利率變化敏感,因此在降息預期下其價格漲幅尤為顯著,成為投資人的青睞選擇。台灣ETF市場以元大美債20年(00679B)和國泰20年美債(00687B)為大宗,自7月以來,這兩支ETF基金分別吸引了超過百億資金流入,其中00679B今年的總申購額接近千億元。

2024年7月台灣ETF市場流量分析

債券成分ETF:擺脫陰霾 月度流入突破千億

市場環境擺脫了降息的不確定性,債券成分ETF的流量也結束了6月的-167億新台幣流出的陰霾,流量在7月份爆發式的成長到1,042億新台幣,占其總AUM的4%,是今年以來債券ETF最大的月度淨流入量,也是今年以來月度流量首次超過1,000億。此外,年度至今債券成分的ETF總累計淨流入高達4,716億新台幣,顯示債券市場對於投資人展現出的強大魅力,尤其是在當前通膨下行且幾乎確認即將啟動降息循環的市場環境中。

國內成分證券ETF:穩健增長的指標

國內成分證券ETF在7月也有穩健的資金流入,本月淨流入達577億新台幣,占總AUM的3%,年度至今的淨流入更是達到2314億新台幣。雖較6月份的898億新台幣少了一些,但仍維持不錯的流入態勢,表明在本土市場中,對於國內企業的信心依然堅定,投資人期待透過這些ETF,以用更低門檻的方式捕捉台灣經濟成長的優異表現。

元大高股息(0056):追求穩健報酬的選擇

元大高股息ETF在第三季7/16配息,累積配息2.56元,今年以來殖利率已超過6%(基於七月底股價)。0056在7月份以238億新台幣的淨流入領先,流量再超00878,展現台灣投資人仍熱烈追捧高股息ETF,對高股息的產品有相對持續穩定的需求。儘管該月報酬率為-4.4%,年度迄今的報酬卻達到8.96%。其不僅吸引了尋求定期定額的投資人,且大幅的年度淨流入(434億新台幣)也證明了其在高股息元老的地位,以及其在市場中的吸引力。

富邦台50(006208):捕捉台灣頂尖企業的增長潛力

富邦台50 ETF以143億新台幣的淨流入和年度迄今36.3%的驚人報酬率,展現了投資人對台灣50家頂尖企業成長潛力的信心,其較低的管利費用更讓其相對0050具備優勢。儘管7月份報酬率微跌至-2.75%,但可視為投資人堆於基本面仍有信心,為短期逢低的加碼,其表現也凸顯了投資大型股的戰略價值。

債券ETF:儘管尚未開始降息,可持續投資的前景

儘管尚未開始降息,市場早已開始對於降息碼數提前反映,債券ETF在本月皆有不錯的上漲趨勢。如群益ESG投等債20+ ETF以221億新台幣的7月淨流入位列第二,年度迄今淨流入更是高達696億新台幣,其7月報酬率達到4.39%,年度報酬為7.30%。元大美債20年ETF在7月份錄得181億新台幣的淨流入,並有4.8%的報酬率,而年度迄今報酬為4.94%,年度迄今淨流入達到930億新台幣。近期應是降息循環前最後的加碼機會,可持續關注殖利率以及長天期債券ETF的走勢,但仍需繼續觀察後續經濟數據以及市場消息。

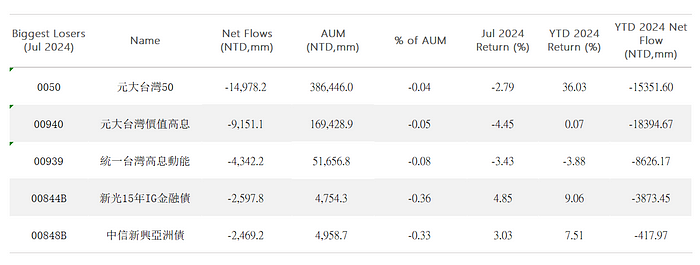

有關上月最大資金流入和流出的更多列表,請參見下表:

感謝您的閱讀,在我們即將結束之前,我們想向您推薦2024年6月ETF淨流量分析的文章。如果您還沒閱讀過,請點擊下方的連結,回顧精彩內容。我們相信您也會受益匪淺!

發佈留言